2019 decemberében vettem először belőle 144 dollárért, utána februárban még 134-en bővítettem. Akkor 2,1 USD volt a negyedéves osztaléka, ami 5,92% hozamot jelentett. Mesés, gondoltam, és dörzsöltem a kezemet, hogy milyen jól döntöttem. Visszanéztem, mit írtam '19-ben róla, amikor elemeztem: 2009-ben volt egy osztalékvágásuk, ami azért azt jelzi, hogy egy válság esetén megint vághatnak, de azóta nagyon komolyan emelgetnek. Hát persze, hogy vágott, amint beütött a Covid, 2020 júniusában már csak 1,3 dollárt fizetett.

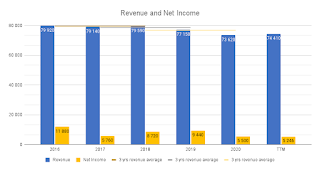

Egy ideje már újra emeli az osztalékot, aminek a kifizetése a REIT-ek esetében szabályozott, ha a REIT státuszt fenn akarják tartani. A sok szabály mellett ugyanis a REIT-eknek az eredmény legalább 90%-át ki kell fizetni osztalékként a részvényesek felé. Azért emelték az utóbbi két negyedévben az osztalékot, mert nőtt az eredményük. A legutóbbi negyedévben 618 millió volt, előtte 536, előtte 256 és mégelőtte csupán 54 millió. Szóval 2020 szeptembere óta (akkor volt az 54 milliós eredmény) több mint tízszerezte a negyedéves eredményt. Nem rossz.

Az árfolyamon elég jól látszik ez, pár napja már pluszban van a sokáig mínuszos befektetésem, most éppen 145 USD-t ér egy részvény. A kérdés az, hogy eladjam, vagy tartsam. És ha eladjam, akkor milyen árfolyamon?

Egy klasszikus osztalékportfólióban nem érdemes olyan részvényt tartani, amelyiknek nincs hosszú osztalékemelési múltja, márpedig SPG-nek a tavalyi vágás miatt nincsen. Ugyanakkor ha van megfelelő számú stabil osztalékfizetőnk, akkor érdemes kockázatosabb, feltörekvő vagy újraéledő cégekbe is befektetni, mert a nagyobb kockázat nagyobb hasznot is jelenthet. Ha az eredmények tovább javulnak, akkor az osztalékemelés szinte garantált a 90%-os szabály miatt. Meg persze az is garantált, hogy ha jön a következő válság, akkor megint vágni fog.

A mostani SPG hozamom nem túl jelentős, legalábbis a REIT-ekhez képest, 4,23%. Ha megint emel 10 centet, mint legutóbb kétszer, akkor 1,6 USD lesz a negyedéves osztalék, ami 4,51%-ot jelentene. Még ez se olyan egetrengető.

Eladni viszont csak akkor érdemes, ha van mibe befektetni a pénzt, ami legalább annyit hoz, mint ez, vagy ha kevesebbet, akkor azt sokkal nagyobb hosszú távú biztonsággal. Ez mondjuk egy könnyű kritérium, minden champion és contender tudja.

Dönteni szerintem úgy érdemes, ha megnézzük, mennyi lehet az árfolyamnyereség. Ha még sokat emelkedik, akkor érdemes lefölözni az egyszeri hasznot és az árfolyamnyereséget is átkonvertálni biztosabb osztalékfizető részvénybe. Ha itt marad az árfolyam, pár százalék pluszban csak, akkor tartani fogom, pár százalék árfolyamnyereségért nem dobom el az SPG-t, mert most nem olyan a környezet, hogy csak úgy kínálnák magukat a jobbnál jobb osztalékpapírok, nem tudom jól befektetni a pénzt.

A havi chart szerint nemsokára elér egy ellenállást, a lefelé tartó csatorna tetejét. Ugyanennek a csatornának az alját gond nélkül átütötte, ahhoz persze kellett egy világválság. Fölfelé nehezebb dolga lesz.

Ha az egész esésre nézem a fibo szinteket, akkor 157 dollárnál lesz a 61,8%-os visszakorrekció, a 78,6%-os pedig 190 dollár körül lenne. Ott van egy ellenállás is, a B hullám, az elsőre valószínűleg megállítaná az emelkedést.

Az RSI szerint most nem nagyon tud tovább menni, a 66-os szint áttörése előtt kellene egy 50 körüli értékig történő visszanézés. Simán lehet, hogy egy impulzus megy fölfelé, annak is a harmadik hulláma, és most nem tudni, hol lesz a vége, bár kisebb idősíkon már mintha lassulna az emelkedés, és hamarosan korrigálni fog a negyedik hullám. Szóval a chart szerint nem valószínű, hogy innen gyorsan megy tovább ATH-ra. Valószínűbb, hogy nem lesz akkora nyereségem, ami sarkallna az eladásra.

Havi:

Ha támogatnád a munkámat, a Patreonon megteheted.